こんにちは、たつごん(@tatsugonblog)です。

Twitterのフォローもぜひよろしくお願いいたします_(._.)_

この記事では、じっちゃまこと広瀬隆雄氏の米国株投資についてまとめています。

今回は、イールドカーブが平坦化する理由、逆イールドが不況の前兆を意味する理由、なぜ金利上昇はバカにできないかについて。

三洋証券、S.G.ウォーバーグ証券(現UBS証券)、ハンブレクト&クィスト証券(現J.P.モルガン証券)を経て、2003年、投資顧問会社・コンテクスチュアル・インベストメンツLLCを設立。長年、外国株式関連業務に携わっており、特にBRICsをはじめとした新興国市場に詳しい。米国フロリダ州在住。(ZAI)

Youtubeで定期的にLive配信をされていて、とてもアップデートな情報を聞けるので、米国株投資をされている方にはおすすめの米国株投資チャンネルです。

じっちゃまの解説を聞いてから運用成績が良くなってきているので、そこで参考・勉強になったことをこのブログでまとめて発信をしています。

※重要ですが、投資の判断は自己責任でお願いします。

逆イールドは不況の前兆?金利の重要性を解説

じっちゃまLIVE配信の“イールドカーブが平坦化する理由、逆イールドが不況の前兆を意味する理由、なぜ金利上昇はバカにできないか”に関する意見をまとめました。

この時期にイールドカーブが平坦化する理由

縦軸に最終利回り、横軸に債券の残存期間を取ったグラフ上に、(同一発行体の)債券の最終利回りと残存期間に対応する点をつないだ線をイールドカーブ(利回り曲線)といい、代表的なものが「国債イールドカーブ」です。残存期間の長短による利回り格差を分析する際に利用します。(SMBC日興証券)

なぜ今の時期にイールドカーブが平坦化するのでしょうか。金融株はきつそうですね。

インフレ率が6.8%に突っ掛けているにも関わらず、10年債利回りが1.45%にしかすぎないという問題と同じと質問だと思う。

一つの理由はパウエル議長がFOMCで答弁したのと同じように、今日本のJGBの利回りを見てもドイツのブンズの利回りを見ても世界的に国債の利回りは低い。その中にあって、アメリカの国債は相対的に利回りが魅力的になっている。

だから、世界のマネーがアメリカに集中して、それが主に長期債にぶっこまれて、それが長期債のイールドを押し下げている。その一方でFRBはこれからは利上げしていかなければいけない。それでイールドカーブのショートエンドはこれからぐいぐい上がってくるだろうという形ですよね。

ただ、ロングエンドが今の水準に固定されたままで今後も推移していくかどうかに関しては、僕は若干「これ気をつけなくていいのかな…」というふうに疑問を挟みたい気持ちもある。

どうしてかというと、一つにはテーパリングですよ。で、テーパーは12月が300億ドル、1月も300億ドル、2月も300億ドルという形でガクンと債権の買い入れを減額するわけでしょ。

それはそれだけの買い圧力が市場からなくなることも意味する。だから、穿った見方をすれば、パウエル議長は平坦になっているイールドカーブを少しスティープにするように仕向けているという風に曲解することもできなくはない。

今後もイールドカーブがフラットかどうかというのは決めつけるわけにはいかないと思う。イールドカーブがフラットな状態はあまり健全ではない。

何故かというと、それはすぐに逆イールドに陥るリスクもあるから。そして、イールドカーブが逆転すればそれは不況が近づいているっていうシグナルに取られることもある。だから、ロングエンドの利回りはもっと上昇するのが健全だと僕は思う。

[12/16LIVE配信]

なぜ逆イールドカーブが不況の前兆を意味するのか

満期までの期間が長い債券の利回りの方が、短い債券の利回りよりも低くなること。長期金利の指標である10年物国債利回りと、2年物や3カ月物の国債の利回りを比べるのが一般的だ。米国債では2000年や07年の景気拡大終盤で逆イールドが発生した。発生後に景気後退が訪れたケースが多いことから、市場関係者は「景気後退」の予兆として重視している。(日本経済新聞)

逆イールドカーブはなぜ不況の近づきとなるのでしょうか。理論的な背景を知りたいです。

ごく単純化した説明をすると、銀行はイールドカーブのショートエンドで資金を調達して、それをロングエンドで貸し付けます。

そうすると、ショートエンドの金利とロングエンドの金利が横一線になったら、銀行はショートエンドでお金を借りて、それをロングエンドで貸し付ける、運用するというインセンティブが一切失われてしまうわけでしょ。

それは、銀行の貸し渋りという行動に繋がるかもしれない。だから、イールドカーブ、長短金利差がゼロになったら、それは不況の前兆だというふうに捉えるウォール街関係者がいるということです。

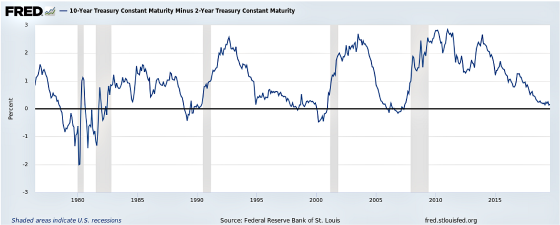

セントルイスフェドのFRED、Popular Series、10-Year Treasury Constant Maturity Minus 2-Year Treasury Constant Maturity、長短金利差のグラフを見てみましょう。

そうすると、長短金利差がゼロ以下に没したとき、その後で不況が来ている。もう一度長短金利差がマイナスに嵌まり込んだ時、その後で不況が来てる。1年かそれ以上のタイムラグはあるんだけどね。

だから、それがこの質問の逆イールドカーブになったらなぜ不況が来るのかという説明になると思います。

[12/16LIVE配信]

金利関係なくハイグロ株でOK?金利上昇がバカにできない理由

若者で長期投資が前提なら、金利関係なく来年もその先もハイパーグロース株で問題ないんでしょうか。

その考えは危険かもしれない。何故かというと、みんなは今まで一回も経験してないはず。金利上昇がどのくらい怖いかということをね。

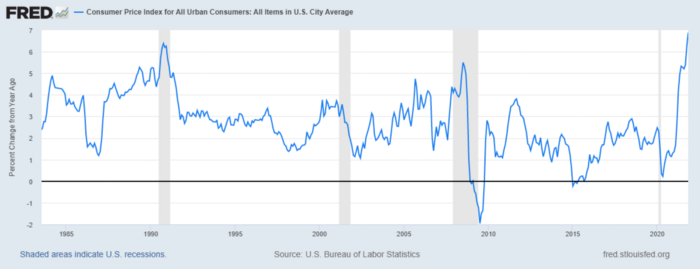

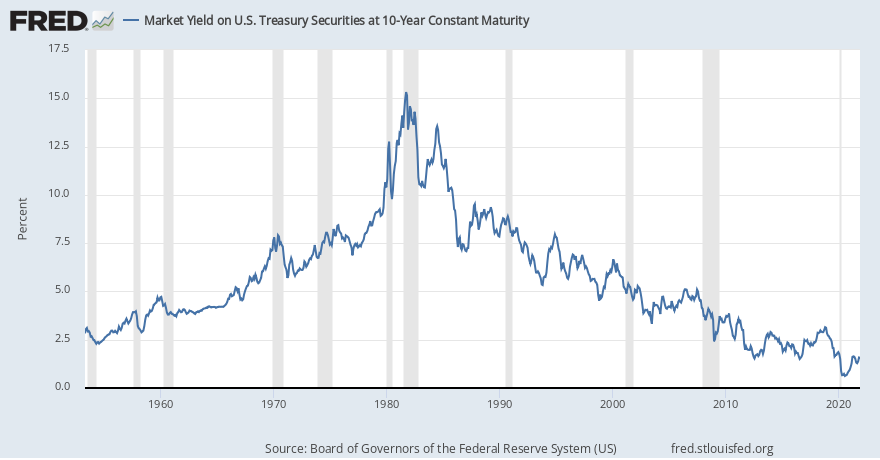

インフレの話をすると、これは消費者物価(CPI)のチャートだよね。CPIはズドーンと急上昇しているわけ。今みたいに物価が急上昇している時というのは、遡ってみると1970年代しかないわけですよ。

その当時の株がどうだったかというと、例えば1973年の局面での株式市場ではマイナス13,19%とかで酷かったんですよ。金利はというとずっと一本調子で下がってきてて、今もその長期ダウントレンドからはみ出していない。

しかし、今後ひょっとしたら金利は上昇に転じるのかもしれない。60年代から80年代にかけての金利が上昇する局面が今から始まるのかもしれない。そうなのであれば、金利上昇関係ないと、ハイパーグロースだけが命だという態度は間違っているかも。

事実、ニフティフィフティつまり「イカした50銘柄」と呼ばれたごく一握りのハイパーグロース株だけがどんどん買われた相場、それがぶっ殺されたのが1972年から1973年にかけて。

この局面で金利が引き上げられて、そこでグロース株が8分の1くらいになった。ニフティフィフティが崩壊したわけですよ。だから、金利上昇局面はバカにできない。

ウォーレンバフェットが「引き潮が来たら海水浴してる客の中で誰がパンツ履いてて、誰がフルチンで泳いでるかが分かる」という風に看破してますけど、それと同じで金利が上昇したらグロース株の中から力のない、経営者がしっかりしていない会社はポトリと落ちていくわけですよ。

みんながハイパーグロースをガチホで良いと勝手に決めつけてしまっているのであって、世界はそうではない。世界は金利が上昇すると経営者の良し悪しが歴然と出てくるわけだから、それをしっかり見届けないと大変なことになっちゃう。

[12/16LIVE配信]

おすすめの米国株書籍を紹介

\インデックス投資歴15年の実践記録がこの一冊で!/

お金は寝かせて増やしなさい

- インデックス投資歴15年間の資産運用記録が紹介されている

- なぜインデックス投資がおすすめなのかがこの一冊でわかる

- 「お金は寝かせて増やす」の方法、本質がわかる

\米国株投資の凄さがわかる!必読の投資本/

お金が増える 米国株超楽ちん投資術

- 有名米国株ブロガーのおすすめ投資銘柄が具体的に紹介されている

- 米国株に投資する(すべき)メリット、理由がわかる

- これから米国株を始めようとしてる人でもわかりやすく解説されている

\人気米国株Youtuber「バフェット太郎」氏が著者/

バカでも稼げる「米国株」高配当投資

- こちらも有名米国株ブロガーのおすすめ投資銘柄が具体的に紹介されている

- どのような根拠、ポイントで銘柄選定をしているかがわかる

- 長期的な米国株投資手法がわかる

今回は以上です。

さいごまでお読みいただきありがとうございました。